「現在の収入では生活が厳しい。」または「将来のために貯蓄を増やしておきたい。」と思う方の中には、副業で収入を得たいと考えている方もいるでしょう。

しかし、会社によっては副業が禁止されてる場合があります。

厚生労働省の「副業・兼業の促進に関するガイドライン」には、副業・兼業は認める方向が適当と説明されています。

実際、副業を解禁する公務員の職場や大手企業も登場しています。しかし、中小企業では副業NGの企業がまだまだ多いのが実情です。

では、外国為替取引の一種である「FX」も、副業に該当して禁止になってしまうのでしょうか。

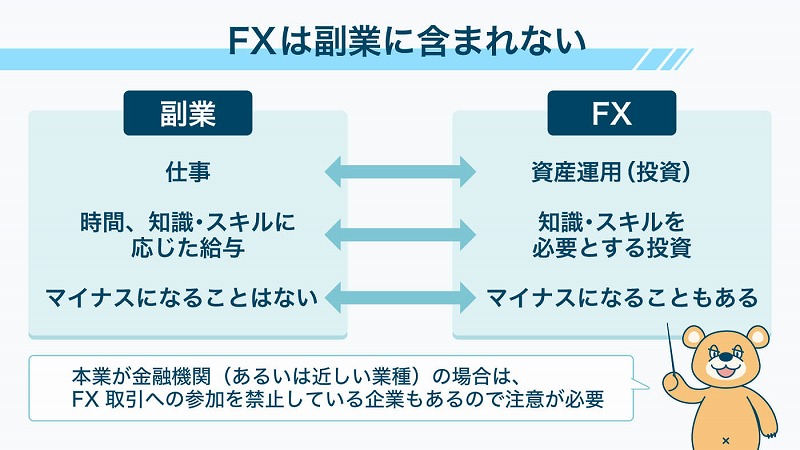

国家公務員法や地方公務員法によれば、「営利目的で事業を行う行為」、「給料をもらって本業以外の仕事をする行為」が副業の定義です。

参考:国家公務員法第103条、国家公務員法第104条、地方公務員法第38条

これらを踏まえると「FXは副業に該当しない」と考えられます。

本記事ではFXが副業にあたるかを解説しつつ、FXで副収入を得ることのメリット・デメリットやおすすめのFX会社等をご紹介します。

【結論】FXの取引は「副業」にあたらない

FXもアルバイトや在宅仕事と同様に「副業」に含まれるのでしょうか?

結論から言ってしまうと、一般的にFXは副業には含まれません。

副業とは「営利目的で本業以外の仕事をすること」ですが、FXは投資であって仕事ではありません。

仮に「トレーダーを集めて事業規模で売買をする」ようなことがあれば副業に該当することになりますが、個人がトレード・投資をする限りは副業の定義の対象外です。

FX取引と他の副業との違いの1つに、専門知識・トレードスキルの必要性があります。

一般的な副業なら働いた時間に応じて給料が支給されますが、FXでは知識やトレードスキルがないと利益を得られません。

知識やスキルが必要と言う意味では「WEBライティング」「プログラミング」といったWEB関係の副業と似ていますが、これらの副業はマイナスになるということはありません。

FXは専門知識を持って取引してもマイナスになることもあり、絶対に利益になるとは限りません。

上記のような特徴から「FXは副業ではない」といえます。

よって、副業を原則禁止している会社に在籍しているとしても、FXで資産運用ができるケースが多いです。

業種によってはFX取引が禁止されている場合がある

FXは副業に該当しないという考え方が一般的であり、副業禁止の会社でも始められる可能性が高いです。

ただし、従業員にFX取引への参加を禁止している企業もあります。

例えば金融機関です。

金融証券取引法では証券会社や銀行、生命保険会社、損害保険会社などの業務に従事する場合には、投機的利益を得るための取引が禁止されています。

FXはレバレッジ次第で大きな損失を出すリスクがあり、その補填として銀行のお金に手を出さないための措置と考えるのが自然でしょう。

何らかの「お金を動かす仕事」をしている人は、金融証券取引法の対象として取引が禁止されている場合があります。

該当する職種の人はもちろん、近しい業種で働いている人も、FXを始める前に、禁止されていないかを確実にチェックしておきましょう。

FXで副収入を狙うことのメリット

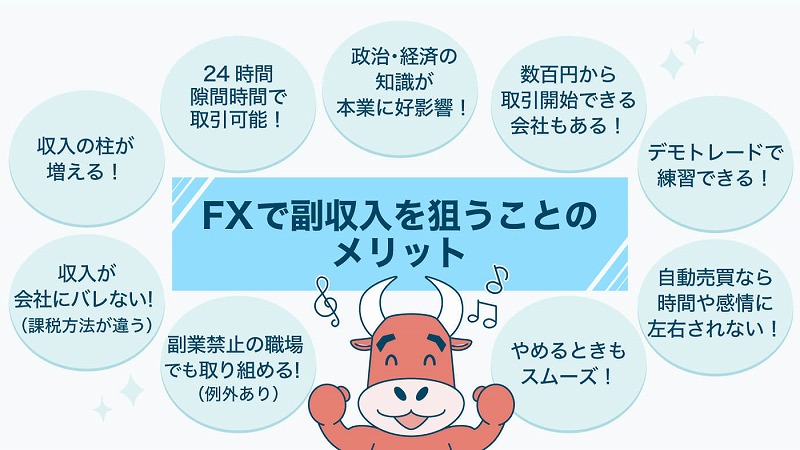

副業ではないと定義できるFXですが、うまく取引して利益を得れば、副業のように副収入を得られます。

ここでは、FXで副収入を狙う人が得られるメリットを紹介します。

具体的に考えられるメリットは以下の9つです。

副業禁止の職場でも取り組める可能性が高い

前述した通り、FXは投機的な側面もありますが、資産運用の一種に分類できます。

本業と異なる企業に属して働いたり、在宅・個人で働いたりする副業と異なり、副業禁止の企業にいてもチャレンジできます。

法律的にFXがNGな業種や、就業規則で「FX禁止」が盛り込まれている可能性もあるので100%ではありませんが、本業以外に収入を得られる方法として利用できるでしょう。

資産運用していることが会社にバレない

FXは事業規模で行わない限りは副業にはあたりません。

仮に取引に成功して収入を得たとしても「事業所得」にはならず、分離課税になります。

副業が禁止されている企業で副業がバレるのは「事業所得が総合課税であり、副業の利益分だけ住民税が上がる」というのが大きな理由です。

分離課税のFXなら住民税が増加せず、FXで利益を得ていることが発覚することは基本的にありません。

会社の人間に秘密にしながら副収入を得るための手段として、FXはおすすめです。

とはいえ、就業規則で明確に禁止されている企業に在籍しているなら上記の特徴を悪用してはいけません。

金融機関やそれに近しい業務に携わっている場合、まずはFXが禁止されていないか会社に確認してみましょう。

コツコツと利益を得られる取引方法もある

FXは投資の一種であり、「安く買って高く売る」「高く売って安く買い戻す」という方法で差額を利益として得られます。

また、スワップポイントという制度もあり、株式投資の配当金のイメージで毎日コツコツと利益を得ることも可能です。

トルコやメキシコ、南アフリカのような金利が高い国の通貨を買い、日本のような低金利通貨を売る取引をした際に、金利差調整分を毎日得られる仕組みのこと

短期取引(スキャルピング・デイトレードなど)と長期取引(スイングトレード・ポジショントレードなど)の選択によって、売買差益とスワップポイントのどちらをメインで狙っていくかを決められるのも、FXのメリットです。

FXのスキルを上げて取引に取り組むことで、会社とは違った収入源を得られるでしょう。

24時間取引できるから会社員・公務員でも取り組みやすい

サラリーマンの場合、副業で収入を得たいと思っても、時間や労力を捻出できないケースもあるでしょう。

例えば平日昼間にフルタイムで働いている人が、シフト制のコンビニの業務をするのは難しいはずです。

FXは少額(最小で100~150円程度)で始められて、24時間いつでも取引できます。帰宅後のちょっとした暇な時間を使って取引し、副収入を得ることも十分に可能です。

子育てに忙しい女性の人も、会社と子育ての合間のちょっとした時間で取引に参加したりチャートを分析して対策を立てられたりします。

時間的な制約でアルバイトができなくてもFXならチャレンジできるでしょう。

政治や経済に強くなって本業にも好影響になる

FXのスキルを学ぶには世界経済に精通したり、最新の経済ニュースをいち早く仕入れたりすることが必要です。

通貨ペアのレートは需要と供給によって決まり、需要と供給には世界の政治情勢や経済情勢が大きく関わってきます。

自分が選んだ通貨ペアで最大の利益を得ることを目指すうち、その通貨ペアに関係する経済ニュースに敏感になります。

FXを通じて得た政治・経済の情勢に関する知識が、本業やプライベートにも何らかの好影響を与えることも考えられるでしょう。

FX会社によっては数百円から取引を開始できる

FXには「レバレッジ」という仕組みがあり、実際に入金した証拠金の数倍~最大25倍の取引が可能です。

少ない資金で多額の外国為替取引ができること。小さな力で大きなものを動かせる「てこの原理」になぞらえ、「レバレッジ効果」と呼んでいる

外国の通貨を取引する方法として外貨預金もありますが、外貨預金にはこのレバレッジの仕組みがありません。100万円分の米ドルを預けたいと思えば、100万円を用意する必要があります。

FXではレバレッジによって自己資金の最大25倍までの取引ができるので、約4,000円あれば100万円分の米ドル/円を持つことが可能です。

また、最近は「SBI FXトレード」や「松井証券FX」など、1通貨単位で取引できるFX会社もあります。

2024年7月30日時点での1米ドルは153.90円なので、1通貨単位で取引できる業者なら約155円もあればレバレッジを使わなくても取引が可能です。

ほんの少額から取引に参加できるため、お小遣いの範囲でFXを始めやすくなっています。

同じ在宅でもネット通販などは最初の仕入で大きな金額を使うこともありますが、FXなら今財布に入っているお金を入金するだけですぐ始められるでしょう。

取引に慣れてきたら徐々に取引額を増やすことで、毎月のFXによる利益額を少しずつ上昇させることが可能です。

取引スキルに自信がない場合はデモトレードから始められる

FXで取引をはじめるメリットは、「デモトレード機能」を利用できることです。

「バーチャルトレード」とも呼ばれている。仮想のお金を使うことによって、無料でFXを練習できるツールのこと。

本番のトレードと違って仮想のお金を使うため、利益を得ることはできませんが、取引に失敗しても損失になることはありません。

取引に失敗して資金を失うことに抵抗がある人でも、お金の心配なしにFX取引を練習できる点が大きなメリットです。

また、デモトレードでは実際の取引画面をそのまま利用できるケースもあります。

画面のどこに何が表示され、どんなボタンがあるかを理解できれば、本番の操作で迷うことがなくなります。

FXは一瞬の操作の違いで利益額が変わったり、利益が損失に変わってしまったりすることも少なくありません。

デモトレードを効果的に利用することで、本番の取引精度を向上させることもできるでしょう。

自動売買を活用することもできる

FXといえば「パソコン画面の前に座ってチャートを分析し、何度も取引を繰り返して利益を狙う」というイメージがありませんか?

実は、自分で取引をして売買差益を狙う「裁量取引」だけでなく、コンピュータに取引を任せる「自動売買」という手法で利益を狙うことも可能です。

専用のツールやシステムを使用し、通常なら手動で行うFX取引を自動的に行う方法のこと

自動売買にはそれぞれ「リピート型」「選択型」「設定型(開発型)」といった種類があり、特性が以下のように異なります。

| リピート型 | 事前に設定した価格の範囲で自動取引を行う 決められた価格で買い・売りの注文を出し、決まった利幅を獲得したり含み損が出たりした時点で利確・損切りを繰り返す |

| 選択型 | FX会社やトレーダーが用意した設定を選択するタイプ 選ぶだけで簡単に自動売買が始められる反面、どうやって利益を出しているかは公表されない |

| 設定型(開発型) | 自身で売買ルールの設定を行うタイプチャートを分析する能力や、それで得た情報をプログラミングで設定する能力が求められるので上級者向き |

上記のような自動売買を選択することで、自分が寝ている間も仕事をしているあいだも、遊んでいる時でさえ自動的に取引に参加できます。

日中は仕事で忙しい会社員・公務員・フリーターといった人でも昼間の取引チャンスを逃さずに利益を狙える点が大きなメリットです。

また、機械的に決められた動きをする自動売買では、人間のように感情に左右されることがありません。

「予想とは反対に動いて多額の含み損が出たけど、きっと今から反発するはず……」

損切りすると損失が確定してしまうことが怖くて、根拠なくポジションを保有し続けてしまう初心者の人は少なくありません。その結果、損切りしたケースの何倍もの損失を発生させたり、ロスカットになったりしてFXからの撤退を余儀なくされたケースもよくあります。

自動売買なら事前に設定した金額になったら自動的に取引が行われるため、感情が入る余地なく自動的に利確・損切りができます。

やめるときもスムーズに辞められる

副業と比較し、やめたいときにすぐ辞められる点もFXのメリットです。

例えば週末にコンビニやスーパーなどで働いている場合、辞めようとしても代わりの人が見つかるまで続けてほしいとお願いされることがあります。

「ネット通販」「せどり」「フリマ」も同様で、在庫が残っているうちは辞めることが難しいでしょう。WEBライティングやプログラミングは在庫リスクこそありませんが、顧客との契約を解消するまでに時間がかかることがあります。

その点、FXは在庫もなく、誰かと取引・契約しているわけでもありません。誰かに迷惑になることがなく、決断1つでやめられます。

「副収入を得たいけど、もし自分に合わないと感じたらスムーズに撤退したい」と考えている人にとって、FXは良い選択肢になるでしょう。

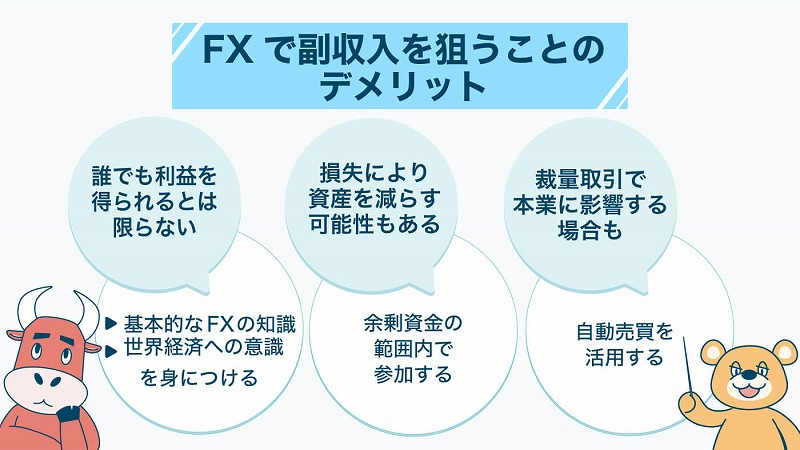

FXで副収入を狙うことのデメリット

副業ではないから多くの人が副収入を得る候補になり、世界情勢に詳しくなったり自動売買で24時間取引できたりと魅力が多いFX。

しかし、元本が保証された取引ではなく、人によって利益が異なるという特徴・デメリットもあります。

FXで副収入を得ようとしている人は、他の副業と違って以下のようなデメリットがあることも知っておきましょう。

- 誰でも利益を得られるとは限らない

- 損失を出して資産を減らす可能性もある

- 裁量取引で本業に影響する可能性がある

誰でも利益を得られるとは限らない

FXの大きなデメリットは、誰でも利益を得られるとは限らない点です。

相場を読み間違えてしまうと売買に失敗し、損失を出してしまう場合があります。

もし勝てたとしても、得られる利益は売買のタイミングやレバレッジによってさまざまです。

少しでも多くの利益を得るには、レバレッジ・スプレッド・損切りといった基本的なFX用語の意味やチャートの見方・分析方法を学ぶことが大切になります。

また、政策や経済の動向によって急激に相場が動くこともあって、世界経済を常に気にする時間も必要です。

FXは口座さえ開設すれば気楽に始められるものの、利益を得るのは並大抵のことではないと覚えておきましょう。

損失を出して資産を減らす可能性もある

FXと一般的な副業との違いは、損失を出してしまう可能性があるということです。

会社に所属するタイプの副業なら、働いた時間に応じて給与を受け取れます。

最低の時給以上の金額は必ず受け取れるので、ゼロやマイナスということはありません。

自分のスキルを活かしてWEBで副業する場合、仕事を受注できなかったり成果物を納品できなかったりすると報酬がゼロになることはあります。

ただ、何かしらの悪事を働いて損害賠償を請求されるような事態にならない限り、資産がマイナスになるようなことはありません。

一方のFXは元本保証がある副業ではないため、取引結果次第で資産がマイナスになることは考えられます。

スキルがないまま適当にトレードしてしまうと、生活が楽になるどころか資産が減って苦しくなる可能性もあるでしょう。

資産を減らさないためにも、基本的なFXの知識を身につけたり、余剰資金の範囲内でトレードに参加したりすることが大切になります。

FX以外でも仮想通貨なども副業に該当せずに利益を得られる可能性がある投資手段です。

しかし、ビットコインなどは価格の乱高下が激しい特徴があるので、資産の運用手段としては難しい投資商品と言えます。

裁量取引で本業に影響する可能性がある

FXのデメリットは、本業にも影響する可能性があることです。

もちろんこれは、程度の違いはあっても他の副業にも同じことがいえます。

例えば「平日は本業。土日のうち1日はドラッグストアの品出しのアルバイトをする」といったケース。本来は週2日も身体を休められるところ、1日しか休めないことで疲れがたまって本業のパフォーマンスに影響することも考えられます。

しかし、平日にドラッグストアの仕事が入るようなことはありません。

一方、FXは平日ならほぼ24時間、いつでも取引に参加できてしまいます。

保有するポジションの動向や取引チャンスが気になって利確や損切りのタイミングを気にするあまり、仕事中にスマホアプリを見てしまうことが考えられます。

仕事中にFXに意識が割かれてしまうことで、本業に大きな影響を与えるかもしれません。

FXは、本業に支障がない範囲内で取り組むのが鉄則です。自分で取引する裁量取引では気になって仕事が手につかないという人は「自動売買」を選択してみましょう。

自動売買は設定した範囲内で自動的に売買を繰り返してくれる「リピート型」、プログラムを選ぶだけで始められる「選択型」といった種類があります。

小さな取引チャンスを見逃さずにコツコツと取引してくれるので、仕事中は基本的に放置できます。

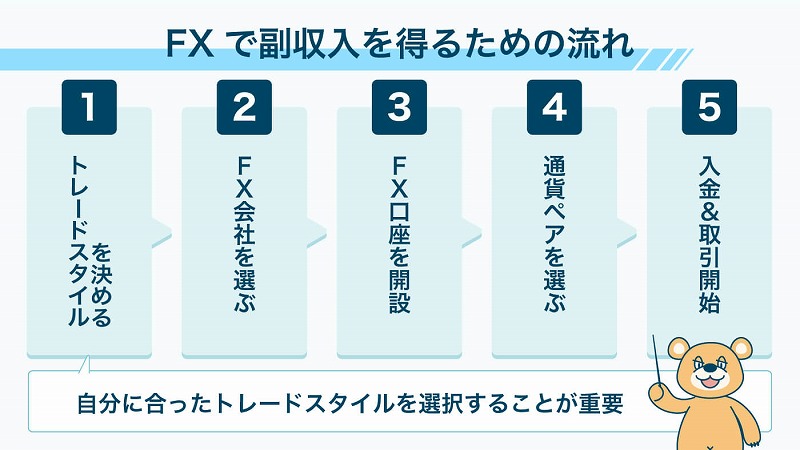

FXで副収入を得るための流れ

FXで副収入を得るには、以下の流れで口座開設や入金を済ませる必要があります。

- 1.トレードスタイルを決める

- 2.自分に合うFX会社を選ぶ

- 3.FX口座を開設する

- 4.取引する通貨ペアを選ぶ

- 5.入金して取引開始

ここでは初めてFXにチャレンジする人に向けて、FXを始めるための流れの内容について紹介します。

1.限られた時間で売買するためトレードスタイルを選ぶ

副業でFXのトレードする場合、仕事が終わった後や平日の休日に行うことが多いでしょう。

限られた時間で売買を行うために、トレードスタイルの選び方が大切です。

- スキャルピング:数秒~数分単位で取引

- デイトレード:数時間~1日単位で取引

- スイングトレード:数日~数週間単位で取引

- ポジショントレード:数ヶ月~で取引

- システムトレード:自動売買

超短期で売買を行うスキャルピングから、長期で売買を行うポジショントレードまで手法は様々です。

また、それぞれのトレードスタイルで、取引戦略も考える必要があります。

FXの取引戦略とは「いつ買って、いつ売るか」または「いつ売って、いつ買うか」を意味します。

テクニカル分析やファンダメンタル分析を活用して、自分なりの売買ルールを確立しましょう。

各FX会社ではFXの学習コンテンツやトレード手法を紹介していますので、事前に充分に学習してからトレードを始めると良いでしょう。

2.トレード手法に最適なFX会社を探す

トレード手法が決まったら、自身に合うFX会社を探すことから始まります。

気に入ったFX会社の公式ホームページを開き、トップページにある「口座開設」のボタンをクリック(スマホはタップ)しましょう。

FX以外にも株式などを扱っているタイプの業者では「証券取引口座」「FX専用取引口座」が用意されている場合があります。

FX以外にも興味があれば証券取引口座、FXのみ取り組むならFX専用取引口座を選択します。

まだFX会社を絞り切れていない人は、下記のページで詳しく紹介しているので参考にしてみてください。

3.必要書類を提出してFX口座を開設

口座の種類を選択した後は、指示に従ってフォーマットに入力するだけで口座開設手続きを進められます。まずは氏名や住所、電話番号といった基本的な内容を入力していきます。

また、本人確認書類の提出も求められるので、指示に従って提出しましょう。

例えば「SBI FXトレード」では、マイナンバー通知書類、本人確認書類として、以下のような書類の提出が必要です。

マイナンバーカードマイナンバー入り住民票通知カード 【本人確認書類として提出できる書類】

運転免許証健康保険証住民基本台帳カード印鑑登録証明書在留カード特別永住者証明書 出典:SBI FXトレード|口座開設

4.特徴を見極め取引する通貨ペアを絞り込む

入金する前に、FXで取引する通貨ペアを決めておくことをおすすめします。

さまざまな通貨ペアに興味が出るかもしれませんが、最初に選ぶ通貨ペアは少数に絞りましょう。1つの通貨ペアで勝てない状況では、複数の取引をしても良い結果につながらないことが多いためです。

初めて選ぶ通貨ペアとしては「流動性が高い(たくさんの人が取引に参加している)」「適度に価格が変動している」「スプレッドが狭い」という特徴を併せ持った通貨ペアがおすすめです。

迷ったときは日本人にとって1番人気で情報が取りやすく、スプレッドも狭い「米ドル/円」がおすすめです。

5.入金後すぐ取引開始できる「クイック入金」がおすすめ

取引用のお金を入金すれば、いよいよ取引に参加できます。

入金方法には「クイック入金(即時入金サービス)」「振込入金」の2種類があります。即座に反映されて手数料がかからない「クイック入金」がおすすめです。

副業でFXをはじめるなら自分に合った取引手法を知ることが大切

副業としてFXを選ぶなら、さまざまな取引手法を試しながら、自分に合ったものを選択することが非常に重要です。

ひとくちにFXといっても、取引する期間によって以下のように手法が分かれます。

- 数秒~数分単位で取引する「スキャルピング」

- 数時間~1日単位で取引する「デイトレード」

- 数日~数週間単位で取引する「スイングトレード」

- 数ヶ月単位で取引する「ポジショントレード」

- 自動売買のツールなどを利用する「システムトレード」

また、自分で取引する以外にも、コンピュータに取引を任せる「自動売買」や、外貨預金に類似していてコツコツと積み立てるタイプの「積立FX」といった種類もあります。

サラリーマンや公務員でも職場によって忙しさが全く異なり、その人に合うFX取引手法も変わります。

まずは色々と試してみて、自身に合う手法を探してみましょう。

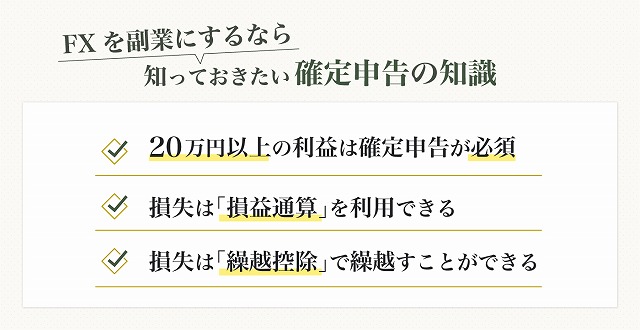

FXの副業で稼ぐなら「確定申告」の知識をつけること

平日昼間は会社員として働きながら、資産運用としてFX取引をすることを目指している方は、確定申告の知識も身につけておきましょう。

一定以上の利益を出すと確定申告が必要であり、利益を出しているのに手続きをしないとペナルティとして追徴課税の対象になってしまいます。

決められた期日までに正しく確定申告ができるよう、以下の内容はしっかりと把握しておきましょう。

- 20万円以上の利益は確定申告が必須

- 損失を出した場合には「損益通算」を利用できる

- 損失を出した場合は「繰越控除」によって損失を繰り越すことができる

20万円以上の利益は確定申告が必須

FXで利益が出た場合、その利益に対して以下の税金が課されます。

所得税は申告納税方式であり、利益を得た人が自分で税額を計算して確定申告を行います。

ただし、FXを副業として行う場合、確定申告が必要になるのは、「利益額が20万円を超えた場合」です。

本業の給与とは別にFXやその他の副業を合算して20万円を超える利益を出した場合、勤務先で年末調整を行っていることに関係なく確定申告が必要です。

なお、住民税は所得税の確定申告をすれば申告する必要がありません。

損失を出した場合には「損益通算」を利用できる

損益通算は、複数のFX会社での取引で発生した利益と損失を計上する方法のことです。

たとえばA社では50万円の利益、B社では30万円の損失が出ているとき、損益通算をすることで利益額を20万円にすることができます。この20万円からさらに経費を引いた分が所得になる計算です。

なお、損益通算ができるのは「先物取引に係る雑所得等」のみです。給与所得や事業所得といった別の所得から損益通算することはできません。

損失を出した場合は「繰越控除」によって損失を繰り越すことができる

繰越控除とは、損失のみで利益が出ていない場合、翌年以降3年にわたって損失を繰越できる制度です。翌年以降に利益が発生したとしても、繰り越した損失と相殺させることで利益を圧縮することができます。

繰越控除を利用する年には確定申告が必要になる手間はありますが、本来支払うべき税金を抑えることができる制度として覚えておくと便利です。

ただし、海外FXでの損失に関しては繰越控除が認められておらず、国内FX会社で取引した損失に関してのみ適用されます。

副業でFXを成功させるための勉強法

FXで安定した利益を得るためには、適切な知識習得と実践的なスキルの向上が不可欠です。

多くの初心者が勘や運に頼った取引で失敗する中、成功するトレーダーは体系的な学習を通じて、相場分析や資金管理の能力を身につけています。

副業としてFXに取り組む場合、限られた時間で効率的に学ぶことが重要になります。

基礎知識の習得から実践的なトレード技術まで、段階的に学習を進めることで、リスクを抑えながら着実にスキルアップができます。

FX関連書籍で基礎を学ぶ

FXの基礎を体系的に学ぶには、良質な書籍から始めることが効果的です。

初心者向けの書籍を選ぶ際は、図解やカラーページが豊富で視覚的に理解しやすいものを選ぶことが大切になります。

まず避けるべきは「億を稼ぐ」「必勝法」といった過激なタイトルの本です。 これらは内容が薄いことが多く、実践的な知識が身につきません。

おすすめは「ザイFX!」シリーズのような、基本用語から取引方法まで具体例を交えて解説している入門書です。 累計26万部を超えるベストセラーは、イラストが多く初心者でも読みやすい構成になっています。

基礎を学んだ後は、テクニカル分析の専門書へステップアップすることが重要です。 特に「先物市場のテクニカル分析」は、初心者から上級者まで愛用される必読書として知られています。

学習効果を高めるためには、漫画形式の入門書から始めて抵抗感をなくし、その後に専門的な内容へ移行する方法も有効です。 重要なのは、自分のレベルに合った書籍を選び、着実に知識を積み重ねていくことなのです。

無料オンラインセミナーを活用する

FX会社が提供する無料オンラインセミナーは、基礎から実践まで幅広く学べる貴重な学習機会です。

信頼できる講師陣から直接学べるため、書籍だけでは得られない実践的な知識を身につけることができます。

外為オンラインでは、初心者から中上級者まで6つのレベル別セミナーを無料で開催しています。 会場セミナーとオンラインセミナーの両方があり、口座を持っていなくても何度でも無料で参加可能です。

外為どっとコムは、毎日21時からテクニカル分析のライブ配信を実施しています。 さらに、米雇用統計のような重要指標発表時には、ゲストを招いた特別セミナーも開催されています。

松井証券やGMOクリック証券など、大手証券会社も定期的に無料セミナーを開催しており、プロトレーダーやメガバンク出身のアナリストが講師を務めることが多いため、質の高い内容が期待できます。

重要なのは、まず無料セミナーを複数受講して自分に合ったFX会社を見つけることです。 有料セミナーは内容が無料版とほぼ変わらないことが多いため、まずは各社の無料セミナーを活用することをおすすめします。

デモトレードで練習する

デモトレードは、実際の資金を使わずに本番と同じ環境でFX取引を体験できる重要な練習ツールです。 失敗しても損失が発生しないため、様々な取引手法を試しながら、自分に合ったトレードスタイルを見つけることができます。

DMM FXなど多くのFX会社では、メールアドレスとニックネームだけで簡単に始められます。

デモトレードの最大のメリットは、取引プラットフォームの操作に慣れることができる点です。

チャートの見方、注文方法、テクニカル指標の使い方などを、リスクなく習得できます。

ただし、仮想資金での取引は緊張感が薄れやすいという注意点があります。 本番の資金を使う際の心理的プレッシャーを体験できないため、デモで成功しても本番で同じ結果が出るとは限りません。

効果的な活用方法は、デモトレードで基本操作を習得した後、少額の実資金で取引を始めることです。 この段階的なアプローチにより、リスクを最小限に抑えながら、実践的な経験を積むことができるのです。

経済ニュースを日常的にチェックする習慣

FXで成功するためには、経済指標や金融政策の動向を把握することが極めて重要です。

為替相場は経済ニュースに敏感に反応するため、日常的な情報収集が勝敗を左右します。

特に注目すべきは「雇用統計」「消費者物価指数」「GDP」「中央銀行の政策決定」の4つです。

これらの重要指標は発表時刻が事前に決まっており、各FX会社の経済指標カレンダーで確認できます。

経済指標をチェックする際のポイントは、予想値と結果の乖離に注目することです。

市場は予想値を既に織り込んでいるため、予想と大きく異なる結果が出た場合に為替が大きく動きます。

日本では日銀短観が特に重要で、四半期ごとに発表される業況判断DIは円相場に大きな影響を与えます。 海外でも”TANKAN”として知られ、世界中の投資家が注目する指標となっています。

効率的な情報収集のためには、各FX会社が提供する経済指標カレンダーを活用し、重要度の高い指標に絞ってチェックする習慣をつけることが大切です。

毎日の積み重ねが、相場観を養い、適切な投資判断につながるのです。

FXの副業に関するQ&A

FXは資産運用の一種であり、労働の対価として報酬を得る副業とは異なるため、副業禁止の会社員や公務員でも取引可能とされています。

少額から始められ、平日24時間取引できることから、本業の合間を活用した副収入源として注目を集めています。

ただし、FXで安定的に収益を上げるには、必要資金の把握や税務申告の知識が不可欠です。

利益が出た場合の確定申告義務や、目標金額を達成するための現実的なアプローチなど、事前に理解すべきポイントがあります。このあと、よくある疑問について詳しく解説します。

FXで1日5000円稼ぐにはいくら必要?

FXで1日5000円稼ぐために必要な資金は、取引スタイルによって異なりますが、一般的には30万円程度の資金があれば現実的です。

1ドル150円の場合、1万通貨の取引には最低6万円必要ですが、安定した取引のためには余裕を持った資金が重要になります。

例えば、1万通貨で50pips(0.5円)の値動きを捉えれば5000円の利益となります。

しかし、高レバレッジは大きな損失リスクもあるため、初心者はレバレッジ2~3倍程度に抑えることが推奨されています。月20日の取引日で1日5000円を稼げば、月10万円の副収入が可能です。

資金管理とリスク管理を徹底し、損切りルールを明確に設定することで、安定した収益を目指せます。ただし、FXには元本割れのリスクがあることを理解し、余裕資金での取引が大切です。

FXで無申告だとバレる?

FXの利益を確定申告せずに放置すると、税務署に必ず把握されます。

税務署はFX会社に顧客情報を照会する権限があり、利益を得ている投資家の情報を把握できるためです。無申告が発覚した場合、本来の税額に加えて無申告加算税が課されます。

無申告加算税の税率は、50万円までが15%、50万円超300万円までが20%、300万円超は30%です。

さらに延滞税も加算され、悪質な場合は40%の重加算税が課される可能性もあります。税務調査前に自主的に期限後申告すれば、無申告加算税は5%に軽減されます。

会社員は年間20万円超、個人事業主は年間48万円超の利益で確定申告が必要です。FXの利益は申告分離課税で税率は一律20.315%となっています。適切な申告により、トラブルを回避できます。

FXの副業で月5万円稼ぐのは難しい?

FXで月5万円稼ぐことは決して不可能ではありませんが、継続的に達成するには相応の知識と経験が必要です。

月5万円を稼ぐには、取引日を20日として1日あたり2500円の利益が必要となります。1万通貨の取引なら、1日25pips程度の値動きを捉える計算です。

初心者が安定して月5万円を稼ぐまでには、チャート分析や資金管理のスキル習得が不可欠です。

最初は月1万円から始め、徐々に目標を上げていく段階的なアプローチが現実的でしょう。FXは投資であり副業とは異なるため、損失リスクも考慮する必要があります。

成功のポイントは、明確な取引ルールの設定と感情コントロールです。

また、スプレッドが狭く取引コストの低いFX会社を選ぶことも重要となります。継続的な学習と実践により、月5万円の副収入は十分達成可能な目標です。