米国や英国における最新の金融事情を学ぶために、

毎年のように海外視察を繰り返す中で、相場を予想し続ける日本の金融サービスとは異なり、

お客様と目的・目標を共有し定めたゴールに向かって運用する手法を学び、

当社が提案するライフプランニングに導入いたしました。

日本では資産運用というと、残念ながらギャンブルのイメージが根付いてしまっているのが現状です。

「私たちのサービスを通して、日本における資産運用のイメージを変革したい。」、

私たちは日々、こうした想いのもと活動しております。

事例紹介

- Case 01 退職に向けた資産運用

- Case 02 お子様への相続のご相談

- Case 03 銀行金利の低さを資産運用でカバー

- Case 04 豊かなセカンドライフのために

- Case 05 相続で得た資金の有効活用

- Case 06 法人の資金の有効活用

Case01.退職に向けた資産運用

A様50代後半 ご夫婦

57歳で定年退職を前にご相談。会社の持ち株と確定拠出年金を保有。勤務先が提携していた金融機関からの紹介で資産運用も始められていました。しかし年金の足しになるはずの毎月分配金型の商品の分配額が減るだけでなく元本まで目減りする点に不安を感じていたそうです。当社代表のYoutube動画 「【資産形成】高齢FIREがやってはいけない 資産取り崩し防止の注意点」を視聴され、その後個別相談をお申込みいただきました。

A様のご要望

改善のポイント

ご提案内容

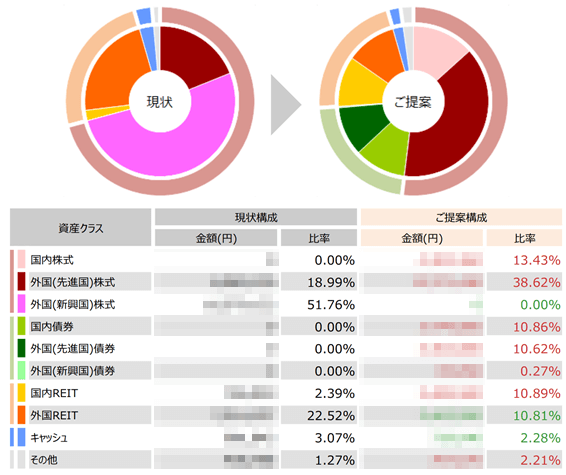

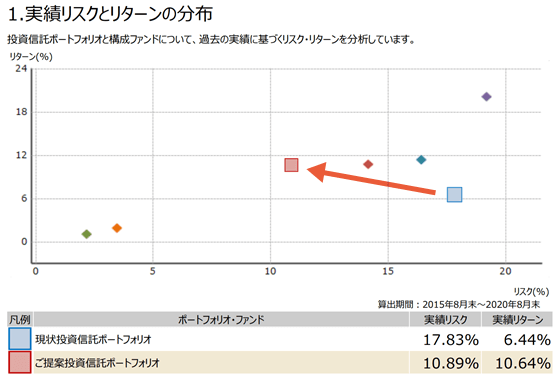

偏ったポートフォリオを解消し、A様のご要望に近いポートフォリオを組むために、先進国の債券や株式なども加えた分散投資をご提案しました。「毎月分配型」の商品にこだわらず、運用実績の継続性が確認できるファンドをポートフォリオに取り入れて、リスクを抑えリターンの向上を図りました。しかし「毎月分配がなくなるのは寂しい。」とのご意向をお聞きし、元本の回復を図りつつも必要に応じて解約する運用への切り替えをご案内しました。

また、確定拠出年金は60歳で一括で受け取り、退職金は65歳で一括で受け取ることで、それぞれの退職所得控除を利用でき、手取り額が約100万円増える計算となりました。

お客さまのご感想

Case02.お子様への相続のご相談

B様50代後半 女性

昨年母が亡くなり相続しましたが、特に相続税対策をしていなかったため、多額の税金を納付されたそうです。相続される資産がどこにあるかもわかりにくく大変だったため、お子様お二人には同じ思いをさせたくないとお考えでした。

B様のご要望

改善のポイント

ご提案内容

最初に着手したのは銀行や証券会社の数を集約していく道筋をつけることでした。続いて、提携先の税理士と共に、B様の相続税額を算定し予想される相続税額をご提示。相続税よりも低い税率の生前贈与により、将来発生するであろう相続税の軽減を図りました。また、生前贈与したお金を無駄遣いせず老後資金として活用して欲しいというB様のご意向と、少しは自由に使いたいという娘様のご意向を双方取り入れて、生前贈与した一部を自由に使えるお金として定めました。その他は60歳までは出金不可の確定拠出年金と保険と投資信託での積立という組み合わせをご案内しました。

お客さまのご感想

Case03.銀行金利の低さを資産運用でカバー

C様40代前半 女性シングル

今まで働いたお給料の多くは貯蓄されていたとのことで、相談時には2,000万円近くの資産が保険を除いてほとんど円預金と一部高金利通貨預金されていました。そんな折、日経新聞で当社の記事「貯蓄と投資の割合は」というコラムをご覧になり、ホームページから相談をお受けしました。

C様のご要望

改善のポイント

ご提案内容

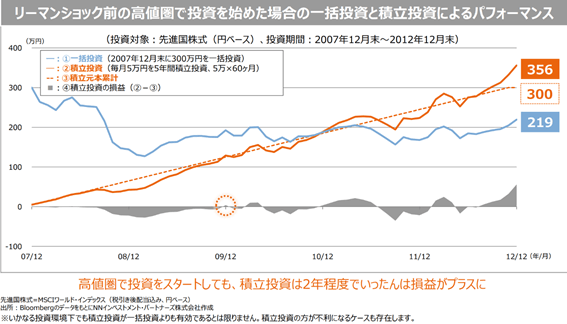

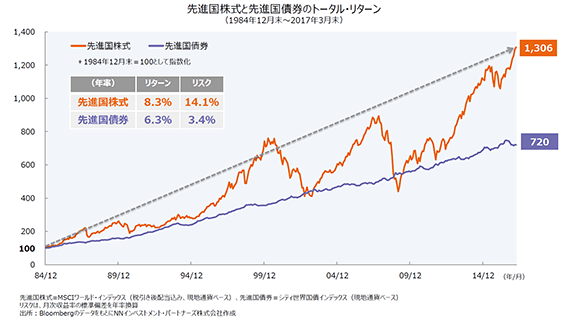

C様は日本の株価がバブル以後停滞していることから、資産運用に懐疑的でいらっしゃいました。ただ、そういった局面であっても積立投資は利益がでていたことをご説明し、60歳までに6,000万円を貯める目標のために、1,000万円を株:債券=59:31のポートフォリオを作成し、年率4%を目標に運用しました。

また毎月78,000円(iDeCo月23,000円・積立NISA33,000円・特定口座22,000円)を4%の利回りで積み立て、20年間で合計5,000万円の運用資産を作ることを目標に運用設計し、税金がなるべくかからないようにiDeCoやNISAを積極採用しました。

お客さまのご感想

Case04.豊かなセカンドライフのために

D様60代前半 女性

人生100年時代と言われる中で、限りある資金を運用し、豊かなセカンドライフを過ごしたいとの思いから証券会社で投資信託をご利用。証券会社のアドバイスに従いAIやビックデータ、ロボットによる取引で、利益と損失を繰り返されていました。

売買の継続で悩まれたところに、当社の既存のお客様からのご紹介をお受けになり、個別面談をされることになりました。

D様のご要望

改善のポイント

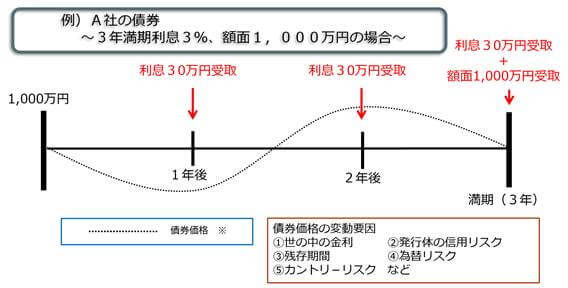

ご提案内容

安定運用を行うために債券での運用をご案内いたしました。債券は満期まで保有すると、その発行体(国や企業)が倒産しない限り元本が戻ってくるという商品です。満期までは半年に一度利息を受け取れるような債券を中心にポートフォリオを作成。日本の債券は金利が低いため、為替リスクはあるものの米ドル建て債券を中心に年間に3~4%の利息が期待される提案をいたしました。

これにより3,000万円の運用で年間100万円ほどの利息が見込まれます。

お客さまのご感想

Case05.相続で得た資金の有効活用

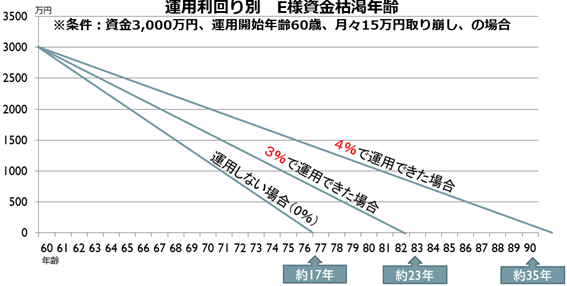

E様50代前半 女性

上場会社にお勤めのご主人様が突如お亡くなりになり、専業主婦の奥様としては働いて稼ぐという選択肢は難しいとご判断されていました。この先どれだけ続くかわからない人生を、遺産を元手に生活をしなければならず、ライフプランニングとキャッシュフローおよび資産運用方法についてアドバイスを受けたいというご相談を受けました。

E様のご要望

改善のポイント

ご提案内容

経済知識・投資経験がまったくないとのことだったため、経済とは、株式とは、投資信託とはどういったものかというところから丁寧に解説いたしました。ただ、一度の面談だけで理解するのは難しいため、書籍とともにYouTubeの動画をご案内したり、Webでお気軽にご質問いただけるといった環境を整えました。お客様の方から「iDeCoのデメリットを教えて欲しい」といった具体的な質問をいただけた段階で、ご提案にうつりました。

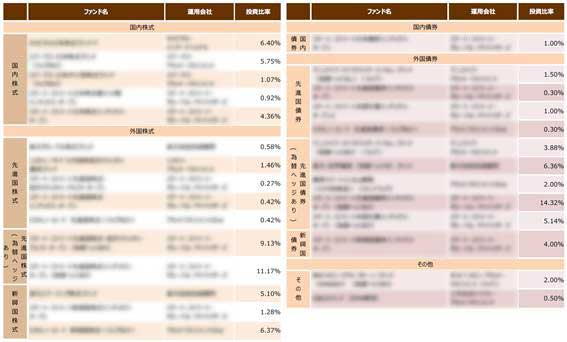

まずご主人様から受け継がれた資産を分析・仕分けをしました。仕分けのポイントはお客様の望む運用方法にあう商品かどうかです。お客様のリスク許容度をヒアリングしながら商品を説明しました。

一通りの仕分けが終えると、E様が資金枯渇しないためのリターンを算出し、資産運用に最適な金額に見合うポートフォリオを作成・提案いたしました。

お客さまのご感想

Case06.法人の資金の有効活用

F様40代後半 経営者

今ある現金をさらに有効活用できる資産運用手法はないかとの相談を受け、職場に訪問。経営者の方は40代後半、今までに投資経験はほとんどなく本業一本で素晴らしい業績を維持されていました。しかし「利益を上げるほど税金の支払いも多くなること」や「本業への新たな投資予定もないこと」から「今の現金をしっかり活用して将来の事業投資や退職金等など、さまざまなケースを想定して資産を増やしておきたい」というご意向でした。

F様のご要望

改善のポイント

ご提案内容

いくら使う予定がない資金とはいえ、本業で資金が必要となった場合にいつでも解約していただけるよう流動性の高さを重きに置いた以下の2点を提案いたしました。

①海外の株式に分散をしながら元本の上昇が期待できる株式型投資信託での複利運用

②安定的な元本の値動きで定期的な収入が入る格付け流動性の高い債券運用による単利運用

お客さまのご感想